A questão da cobrança de taxas no cartão de débito é uma prática que gera debates fervorosos entre consumidores, comerciantes e especialistas em direito econômico. Este artigo busca esclarecer aspectos legais e econômicos dessa prática, fornecendo um panorama abrangente sobre a viabilidade e as implicações de tal cobrança no Brasil.

A Legislação sobre a Cobrança de Taxas no Débito

A legislação brasileira é clara no que diz respeito à cobrança de taxas para transações realizadas com cartões de débito. De acordo com o Código de Defesa do Consumidor (CDC), qualquer prática que imponha desvantagens excessivas ao consumidor pode ser considerada abusiva. No entanto, a legislação não especifica diretamente sobre a proibição ou permissão da cobrança de taxas adicionais para pagamentos com cartão de débito.

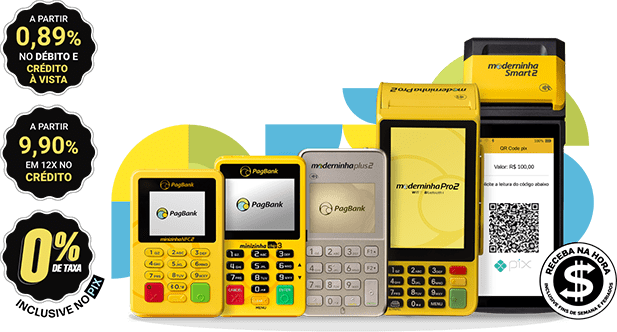

Em 2017, o Conselho Monetário Nacional (CMN) e o Banco Central do Brasil introduziram a Resolução 4.549, que regulamenta as tarifas bancárias e os custos das operações com cartões de crédito e débito. Esta resolução, contudo, concentra-se mais na transparência das tarifas entre os bancos e os prestadores de serviço, sem impor restrições explícitas à prática de repasse dessas taxas aos consumidores finais.

Além disso, a Lei 13.455/2017 permite a diferenciação de preços em função do prazo ou do instrumento de pagamento utilizado. Isso significa que os comerciantes podem, sim, oferecer descontos para pagamentos à vista ou cobrar valores diferentes dependendo do meio de pagamento, desde que essa informação seja clara e prévia ao consumidor. Portanto, a cobrança de taxas no cartão de débito é permitida, desde que explicitada de forma transparente.

Impactos Econômicos da Cobrança de Taxas no Débito

Os impactos econômicos da cobrança de taxas no uso do cartão de débito são diversos e afetam tanto os consumidores quanto os comerciantes. Para os consumidores, a cobrança de taxas pode representar um custo adicional que desencoraja o uso desse meio de pagamento, potencialmente levando ao aumento do uso de dinheiro em espécie, o que pode ser menos seguro e mais inconveniente.

Por outro lado, para os comerciantes, a possibilidade de repassar as taxas das operadoras de cartão aos consumidores pode ser vista como um alívio financeiro. As tarifas cobradas pelas transações de débito, apesar de menores que as do crédito, ainda representam um custo que pode impactar significativamente os lucros, especialmente para pequenos negócios com margens de lucro reduzidas.

No entanto, a prática de cobrar taxas adicionais pode também ter um efeito adverso nos negócios, afastando clientes que preferem evitar custos extras. Em um mercado competitivo, a transparência e a percepção de preço justo são fatores cruciais para a fidelização do cliente. Portanto, os comerciantes devem equilibrar cuidadosamente a necessidade de repassar custos com a importância de manter uma base de clientes satisfeito e fiel.

Em conclusão, a cobrança de taxas no cartão de débito é uma prática legalmente permitida no Brasil, desde que haja transparência e comunicação clara com o consumidor. No entanto, sua implementação deve ser cuidadosamente avaliada devido aos impactos econômicos que pode gerar tanto para consumidores quanto para comerciantes. A decisão de cobrar ou não essas taxas deve considerar não apenas a viabilidade financeira, mas também a percepção e a satisfação dos clientes, elementos essenciais para o sucesso sustentável de negócios em um mercado competitivo.